CNEA国际天然铀价格预测指数

CNEA国际天然铀价格预测指数(2024年10月)

发布时间:2024-10-20 来源: 本站

2024年10月15日,中国核能行业协会发布第47期“CNEA国际天然铀价格预测指数(2024年10月)”,同时从本期开始推出天然铀长期价格的预测指数,具体说明请见本文第三部分。

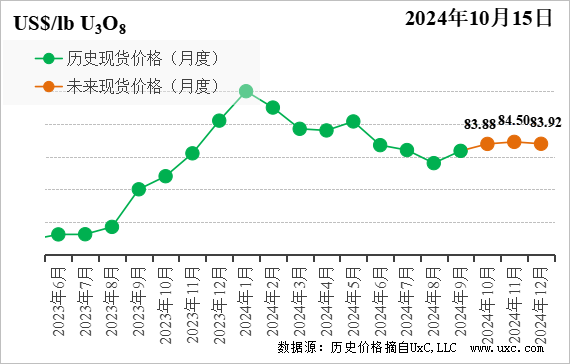

一、短期-月度现货价格预测指数(月度更新)

上期预测结论是:供应端的改善将一定程度上对价格产生抑制作用,但后续伴随美联储可能开启的降息周期,天然铀市场获得更多关注,或将驱动现货需求逐步回升,现货价格或将震荡上行,波动区间为80-90美元/磅。假设未来不发生其他重大突发事件,基于URC的短期BP模型,预计未来3个月现货价格会持续回升。

9月市场复盘:9月份现货价格整体呈现先小幅震荡后上涨的趋势,市场在月末热度回升。9月上旬,现货市场基本保持平静,虽然有俄罗斯考虑限制铀出口的消息释放,但市场已基本提前考虑到俄对西方制裁的可能性,反应并不强烈,现货价格维持在79.50-80.00美元/磅附近。9月18日,美联储正式宣布降息50个基点,是自2020年3月以来的首次降息,随着其影响逐步传导到天然铀市场,叠加三里岛核电站重启等利好消息,一定程度上提振了市场的信心,买方需求迅速上涨,其中包括已暂停现货采购3个月之久的SPUT基金,9月最后一周现货市场成交量、价齐升,现货价格由9月23日的79.50美元/磅升至9月30日的81.75美元/磅,市场热度快速升温。

展望未来,影响未来3个月(2024.10—2024.12)现货价格的因素包括:

生产商年产量预期——全球矿山生产总体正常,变数主要关注尼日尔矿山前景及俄制裁反制手段。基于前三季度全球铀矿生产信息分析,哈萨克斯坦、加拿大等地的主要矿山生产进展总体顺利,全球天然铀产量基本符合市场预期。需关注的不确定性主要来自尼日尔和俄罗斯。尼日尔在政策、劳动力以及物流等方面的变化可能影响在尼矿山的开发和生产,尤其是其政府对SOMAIR、Imouraren矿后续的运作方式尚不明朗,市场对在尼矿山前景一直持谨慎及保留态度。另外,俄罗斯总统普京于9月12日表示应该考虑对铀、钛及镍等金属矿产出口进行限制,以应对西方制裁,可能一定程度上给市场供应端增加了变数,加剧了现货市场供需紧平衡的状态。

投资基金采购——重启融资动作,恢复现货采购。随着9月下旬美联储开启降息窗口,叠加需求端利好消息,SPUT股价出现接近10%的反弹,暂时摆脱了阶段性低迷状态,也重新将融资采购现货提上日程。9月末至10月初,SPUT发行300万新股,融资约6000万美元,采购超过115tU现货,这也是其自6月10日以来首次恢复现货采购。预计逐步宽松的融资环境以及市场的看涨情绪将推动投资基金恢复购买力,采购规模将与其股价表现、美联储降息幅度相关联。

贸易商交易——交易频率跟随市场热度变化。随着9月下旬市场热度回升,市场出现看涨情绪,同时考虑到现货价格在80美元/磅附近得到有力支撑,贸易商对现货价格上行更具信心,预计贸易商会更加积极地参与到市场交易中,但预计不会为促成交易而主动调低报价。从11月下旬开始,欧美各国将迎来大量公共假期,天然铀市场将例行进入交易淡季,预计贸易商及投资基金也会降低交易频率。

本期预测结论是:综上,未来3个月,伴随投资基金等金融机构融资环境的改善,将给天然铀现货市场注入更多动能,叠加地缘政治冲突升级,可能加剧市场供需失衡,现货价格或将震荡上行,但按惯例,11月下旬起市场进入交易淡季,价格可能有所回调,波动区间为80-90美元/磅。假设未来不发生其他重大突发事件,基于URC的短期ARIMA模型,预计未来3个月现货价格会在小幅上涨后回调。

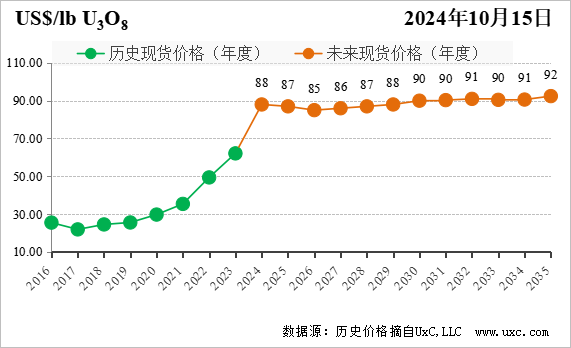

二、中长期-年度现货价格预测指数(季度更新)

考虑到现货价格和长期价格均是市场行情的体现,影响二者的基本面要素大致相同,因此市场定性分析部分将合并阐述。需要关注的是,现货价格受市场参与者情绪变化影响更大,对突发事件比较敏感,能够反映天然铀产品的市场属性;长期价格相对更加理性,主要受供需基本面及矿山成本影响,相对客观地反映天然铀产品本身的价值属性。

三季度发生的影响国际天然铀市场的重大因素包括:

需求方面,全球核电整体上维持向好发展预期,各主要核电国家都在重启或扩大核电投入,与上季度研判基本一致,但美国大选进程给核电发展带来一定不确定性。

推动核电维持向好发展预期的事件如下:

一是全球政策、行业动向支持核电发展预期向上。欧美方面,法国、英国政府均扩大核电投入,并承诺未来对核电发展的支持,瑞士正在考虑取消核电禁令,瑞典与美国达成核能合作协议,同时美国正在推动三里岛、杜安阿诺德核电站的重启。亚洲方面,哈萨克斯坦进行核电全民公投,目前有超过70%的民众支持发展核电。中国方面,核电发展提速,国常会新核准山东招远等5个核电项目,共计11台机组。

二是全球范围内人工智能技术的发展为核电复苏提供支撑。目前,人工智能技术庞大的用电需求正在加速推动小堆的部署和技术创新,相较新能源,小堆具有全天候、稳定发电以及部署灵活的优势,契合数据中心的用电、用地需求,西方科技巨头基本达成共识,积极参与推进小堆的研发及部署,解决数据中心电力需求,“数据中心+核电”的合作模式日渐成熟,多个相关项目陆续问世。

可能影响核电发展预期的事件如下:

美国总统大选结果对美国能源政策的演变起决定性作用,随着美国现任总统拜登退出本轮大选,哈里斯和特朗普角逐进入最后的白热化阶段。民主党和共和党在能源政策方面的主张几乎完全相反,哈里斯代表的民主党支持发展清洁能源,主张取消石油和天然气补贴,特朗普所代表的共和党在政策上更加支持油气产业等化石能源行业发展,如若其当选,或将减弱对美国未来核电发展的支持力度。

随着美联储开启降息窗口,融资环境改善,以SPUT为主的投资基金已经重启现货采购,预计未来将逐步活跃,并在市场中扮演重要角色。

供应方面,整体预期较上季度略有改善,原因是哈原工调增了2024年产量预期,且2025年产量也较2024年有小幅增长,但尼日尔政策不确定持续限制Somair矿生产,同时可能影响Imouraren、Madaouela、Azelik等项目的后续开发,市场对未来供应端的恢复及提升持谨慎态度。

二次供应方面,全球地缘政治冲突加速演进,各国战略储备情况不透明,去库存节奏放缓,预计未来释放到市场上的政府、商业库存将会逐渐变少。

成本方面,哈萨克斯坦政府于7月宣布铀矿开采税改革,哈原工未来成本压力显著提升,一定程度上为铀价提供支撑。截至目前,核电仍未被国际银行纳入贷款支持序列中,COP29峰会召开在即,预计各国可能就该问题达成一定共识,或将推动国际银行出台实质利好核电融资政策。

总体上看,未来几年市场供需仍处于偏紧状态,但有逐步缓解的趋势。在全球用电需求不断增长的大背景下,各主要核电国家都在重启或者扩大核电投资,地缘政治冲突导致的能源安全问题也推动许多新兴国家将发展核电提上了日程,全球核电整体上维持向好发展预期。鉴于全球大部分矿山受惠于目前处于相对高位的铀价,其生产均具备较好的经济效益,供给端的调整将跟上需求端增长的步伐,供需的偏紧状态或将逐步缓解。

基于URC自主研发的供需成本模型,本期略微下调了中长期现货价格指数。

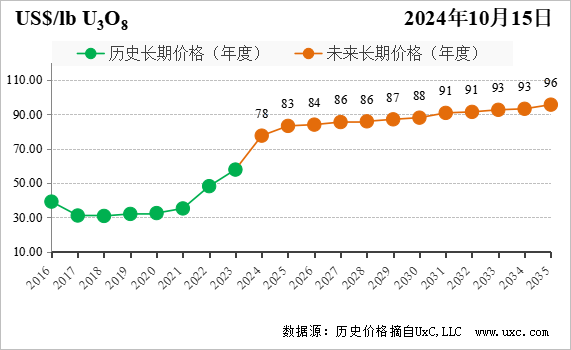

三、中长期-年度长期价格预测指数(季度更新)

为进一步完善天然铀价格预测体系,研发了天然铀长期价格预测指数模型,从本期开始,将按季度发布长期价格预测指数,详情见下。

天然铀长期价格(Long Price,简称LP)是买卖双方签署天然铀长期合同时的重要价格参考基准。相比于现货价格,长期价格相对更加稳定,主要体现市场供需基本面变化,受到市场情绪的影响相对有限。总体判断,未来十年,核电需求增长、矿山成本增加、通货膨胀等因素将驱动长期价格保持上涨趋势。但因不同时期市场基本面要素的影响不同,根据价格上涨节奏主要分为以下三个阶段:

第一阶段:2024-2026年,预计价格保持在80美元/磅的平台期。原因有三,一是三倍核能目标在未来几年实施的阻力较大,欧美核电企业对未来到2030年前核电需求的覆盖率较高,且短期内欧美各国批量新建核电的可能性较小,核电企业采购长贸合同的紧迫性不高。二是以SPUT为代表的投资基金有限购要求,现货炒作的动力有限,进而对长期价格带动作用有限。三是在当前价格水平下,各阶段多个铀矿项目在2024年上线或发布上线声明。整体上,该阶段需求保持稳定,供应虽跟不上需求,但显著增长,欧美核电企业采购紧迫性较低,价格将保持在80美元/磅水平位。

第二阶段:2027-2030年,价格稳步上涨至90美元/磅左右。全球核电需求稳步增长,欧美核电企业将逐步加强对2030年后所需天然铀的采购。届时供应端在运项目还有小幅提产空间,新的高勘项目中,从做出投资决策到建设项目并投产,至少需要3-5年时间,在此期间几乎不大可能有新的项目上线。整体上,该阶段需求稳步增长,供应增长缓慢,价格将逐步上涨。

第三阶段:2031-2035年,预计价格将缓慢上涨。该阶段需求端继续增长,供应端虽然部分矿山因资源耗尽而停产,但多个新高勘项目将陆续投产,保证了供应的接续,但新矿山的成本将普遍高于老矿山。整体上看,供应端新旧项目的交接将使价格进入缓慢上涨阶段。

基于URC自主研发的供需成本模型,本期发布年度长期价格预测指数。

地址:北京市西城区南礼士路21号六层

电话:010-56971705 ; 010-56971702

传真:010-56971700

邮箱:cnea@org-cnea.cn 京ICP备16008721号-2